Trong kinh doanh, khi niềm tin của thương hiệu bị tổn hại sẽ là thiệt hại lâu dài và khủng khiếp hơn bất cứ mức phạt vi phạm nào khác

Cách đây vài năm công ty nghiên cứu thị trường FTA từng dự đoán thị trường sản phẩm trẻ em Việt Nam có thể đạt tới 5 tỉ USD trong vài năm tới với tốc độ tăng trưởng lên tới 30-40%. Bà Trịnh Lan Phương, nhà sáng lập hệ thống cửa hàng Bibomart từng tiết lộ quy mô thị trường này đã vượt 7 tỷ USD. Nhưng để dành được miếng bánh lớn này không phải là điều ngọt ngào và dễ dàng.

Ngoại công, nội kích

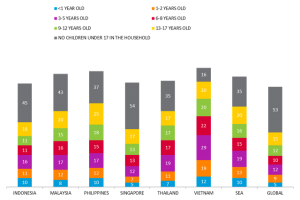

Báo cáo năm 2016 của Nielsen cho biết, cứ 10 hộ gia đình Việt Nam có hơn 1 hộ (12%) có trẻ em dưới 1 tuổi, đây là mức cao nhất trong khu vực và gấp hai lần mức trung bình toàn cầu là 5%. Hơn 19% hộ gia đình Việt có con từ 1-2 tuổi, so với chỉ mức 9% trên toàn cầu.

Trong khi đó, ở Thái Lan, tỷ lệ gia đình có trẻ dưới 1 tuổi, từ 1 đến 3 tuổi lần lượt ở mức 7% và 11%, thấp hơn hẳn so với Việt Nam. Con số cho thấy sự tiềm năng của lĩnh vực này ở thị trường Việt Nam, giải thích vì sao trong mấy năm gần đây rất nhiều doanh nghiệp tham gia kinh doanh các mặt hàng này.

Bà Trịnh Lan Phương, Chủ tịch của hệ thống cửa hàng mẹ và bé Bibo Mart từng tiết lộ, quy mô của thị trường Mẹ và bé tại Việt Nam đã vượt qua con số 7 tỷ USD. Con số này gấp gần 3 lần so với số liệu Công ty nghiên cứu thị trường FTA ước tính cách đây 3 năm.

Cuộc chiến dành miếng bánh lớn hiện chưa đi đến hồi kết với nhiều tên tuổi lớn như Bibo Mart, Con Cưng và Kids Plaza… Tuy sinh sau đẻ muộn so với Bibomart, Kids Plaza nhưng Con Cưng lại được xem là khá thành công khi quy mô cửa hàng lên đến 346 cửa hàng (trong đó 313 cửa hàng Con Cưng và 33 cửa hàng Toy city), trong khi 2 đối thủ còn lại lần lượt là 140 và 75.

Đứng sau hỗ trợ cho cuộc đua này là các tập đoàn đầu tư lớn từ Nhật Bản và Việt Nam. Bibo Mart nhận đầu tư 20% cổ phần từ ACA Investments (Công ty quản lý quỹ thuộc Tập đoàn Sumitomo – Nhật Bản). VI Group (Quỹ đầu tư doanh nghiệp – Vietnam Investments Group) đang đầu tư vào Kids Plaza (không công bố tỷ lệ). Và Daiwa-SSIAM II (Công ty quản lý quỹ SSIAM của SSI đồng quản lý với Daiwa Corporate Investment Co., Ltd thuộc tập đoàn Daiwa Securities Nhật Bản) đầu tư 13,75% cổ phần Con Cưng.

Sức hút của thị trường vẫn tiếp tục thu hút nhiều tên tuổi mới cả nội lẫn ngoại gia nhập hoặc củng cố thị trường. Chẳng hạn như thương hiệu Soc&Brothers của Nhật hay Mothercare của Anh mới xuất hiện đầu năm 2018. Theo tờ Nhịp cầu đầu tư, riêng tại châu Á, Mothercare đã mở 237 cửa hàng tại Trung Quốc đại lục, Đài Lan, Hồng Kong, Thái Lan, Malaysia, Indonesia.

Thế nhưng thị trường cũng từng chứng kiến không hiếm ông lớn tiềm lực tài chính đầu tư rồi nhanh chóng rút lui.

Năm 2014, Kids World của Vingroup ra đời với quy mô diện tích lên tới 5.000 m2. Với tham vọng trở thành thiên đường mua sắm và dịch vụ cho trẻ em từ 1-14 tuổi, thương hiệu này vận hành theo mô hình khu phức hợp từ khu nhà kẹo, đồ chơi, thời trang hàng hiệu, cửa hàng sách, nội thất, sữa, khu quà tặng cho tới tư vấn dinh dưỡng.

Tuy nhiên 1 năm sau, Kids World lặng lẽ đóng cửa ra đi không kèn không trống. Ngoài Kids World, một số tên tuổi lớn về thị trường mẹ và bé trực tuyến như Deca, Beyeu cũng dừng hoạt động vào năm 2015.

Tuy Deca, Beyeu dừng hoạt động nhưng hiện các nền tảng thương mại điện tử như Tiki, Adayroi, Lazada, Shopee nổi lên cũng là đối thủ đáng gờm trong ngành hàng mẹ và bé.

Hy sinh lợi nhuận hay niềm tin?

Đẩy mạnh mở rộng quy mô được xem là bước đi ban đầu trong cuộc chiến giành vị thế số 1 của ngành bán lẻ. Với thị trường Mẹ và bé, điều này cũng không phải là ngoại lệ. Trên trang web của mình, với tiêu chí “Ra ngõ đã có Con Cưng”, thương hiệu này hướng tới mục tiêu 1.000 cửa hàng năm 2020. Tương tự, Bibomart cũng đưa ra mốc 500 cửa hàng vào cuối năm 2019. “Doanh nghiệp trong ngành ngày phải chịu đi và chịu chi”, đó là kinh nghiệm của CEO Bibo Mart.

Tuy nhiên mục tiêu đeo đuổi này vấp phải chướng ngại lớn từ những doanh nghiệp bán lẻ ngành khác như 7 Eleven, Circle K, B’s Mart, Miniso, Satra, Saigon Co.op cho tới… FPT Shop, Thegioididong.com. Tạp chí Forbes Việt Nam từng lấy tiêu đề “Mét sàn, tấc vàng” lột tả đúng về chi phí bất động sản bán lẻ tại 2 thành phố lớn là Hà Nội và Tp. HCM.

Báo cáo của Savills Việt Nam cho biết, mức giá cho thuê trung bình mặt bằng bán lẻ tại khu vực trung tâm Tp. HCM là 53 USD/m2. Giả sử một cửa hàng có quy mô 100m2 và 2 tầng mặt sàn thì tiền thuê trung bình không dưới 200 triệu đồng/tháng.

Ngoài ra chuỗi các cửa hàng Mẹ và bé để thu hút khách hàng đều chú ý đến những trải nghiệm mà các đối thủ online không làm được, ví như các lớp học tiền/hậu sản, lớp ăn dặm miễn phí hay không gian trải nghiệm mua sắm. Hoặc một số thương hiệu tập trung vào dịch vụ giao hàng nhanh, tổng đài tư vấn miễn phí.

Đây cũng chính là gánh nặng không hề nhỏ với các chuỗi. Trong báo cáo tài chính năm 2016 của Con Cưng ghi nhận 524 tỷ đồng doanh thu bán hàng và cung cấp dịch vụ thì chi phí bán hàng đã lên tới 107 tỷ đồng, chi phí quản lý doanh nghiệp là 40 tỷ đồng.

“Quyết định thành công của một chuỗi không phải nằm ở quy mô mà ở vấn đề có ‘quản’ được không”, ông Lưu Anh Tiến, thành viên sáng lập của Con Cưng từng xác nhận với báo chí. Vị này cho rằng hiện không nhiều công ty có thể “quản” được quy mô trên 200 cửa hàng. Nhân sự và quản lý doanh nghiệp cũng là bài toán đau đầu chung của tất cả các doanh nghiệp trong ngành.

Mới đây trong một tọa đàm ngành bán lẻ, CEO Bibo Mart cũng từng chia sẻ nhân sự cũng là 1 trong 3 thách thức để duy trì sự tăng trưởng cho công ty này. Thực tế hiện nay chưa có hệ thống trường đào tạo về nghề bán lẻ.

Trên thực tế, tư duy của số đông đó là hết cấp 3 thì học đại học, ra trường làm nghề sang chảnh. Bán hàng chỉ là công việc ngắn hạn và không ai muốn làm lâu dài. Từ tư duy bán hàng như vậy không ai xem đây là nghề nghiệp lâu dài. Chính vì vậy doanh nghiệp tốn rất nhiều chi phí đào tạo nhưng không giữ chân được họ lâu. Nhìn vào nhu cầu tuyển dụng của các chuỗi bán lẻ nói chung cũng nhận ra điều này, khi vị trí nhân viên bán hàng luôn đứng hàng đầu.

Việc mở rộng quy mô và doanh thu kèm theo những chi phí lớn về vận hành khiến các chuỗi Mẹ và bé thường phải hy sinh lợi nhuận. Chưa kể để cạnh tranh về giá với các đối thủ online buộc nhiều nhà bán lẻ chấp nhận biên lợi nhuận thấp, bán hàng với giá sát giá vốn để thu hút khách hàng.

Chính vì vậy khả năng sinh lời của những doanh nghiệp bán lẻ vẫn tương đối thấp. Báo cáo 2015 của Con Cưng ghi nhận doanh thu 114 tỷ đồng nhưng lỗ hơn 105 triệu đồng lợi nhuận kế toán trước thuế. Năm 2016, mức lợi nhuận này tăng vọt lên 8 tỷ đồng, nhưng xét tỷ suất lợi nhuận so với doanh thu chỉ ở mức 1,5%.

Sự tăng trưởng của các con số trên báo cáo tài chính đã cho thấy sự ủng hộ của người tiêu dùng và phần nào hiệu quả của hệ thống vận hành khi Con Cưng mở rộng quy mô.

Tuy nhiên, với scandal cắt mác vừa qua , chưa bàn đến những thiệt hại nhãn tiền khi các cơ quan hành chính và quản lý thị trường khui ra các sai phạm, Con Cưng đã mất điểm rất lớn trước những người tiêu dùng, trong một lĩnh vực bán lẻ tương đối nhạy cảm về niềm tin như ngành hàng Mẹ bầu và Em bé.

Trong kinh doanh, khi niềm tin của thương hiệu bị tổn hại sẽ là thiệt hại lâu dài và khủng khiếp hơn bất cứ mức phạt vi phạm nào khác.

Theo Thu Thúy